S obzirom da smo sada već zagazili u ljeto, poslovni svijet se lagano smirio. Pa, kako to uglavnom bude, tržište obično odahne tijekom ljeta što je odlična prilika za analize – među ostalima i one kako su fondovi pozicionirali svoje portfelje na kraju prvog tromjesečja ove godine.

Vizual Capitalist također je odabrao pet fondova različitih veličina, na čelu s renomiranim investitorima koji često imaju jedinstven pogled na tržište i strategiju izgradnje svog portfelja.

Razlike u sastavu portfelja naglašavaju raznolikost investicijskih strategija, pokazujući kako neki od najboljih ulagača pristupaju izgradnji portfelja.

-

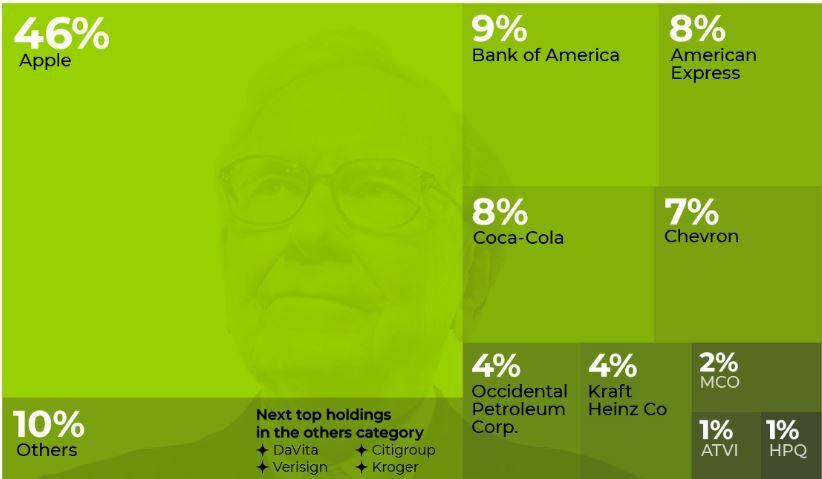

Berkshire Hathaway

Berkshire Hathaway, fond vrijedan 325,1 milijardu dolara, jedan je od najpoznatijih i najuspješnijih portfelja u svijetu, koji je dugoročno značajno nadmašio S&P 500. Warrena Buffetta i Charlieja Mungera porastao je za 260 mjesto od 2013. godine.

Iako je Buffett poznat po tome što zagovara ideju diverzifikacije, gotovo polovica Berkshireova portfelja je u najvrjednijoj tvrtki na tržištu – Appleu (46 posto). Ostatak portfelja prilično je diverzificiran mješavinom dionica banaka (Bank of America, American Express), potrošačkih proizvoda poput Coca-Cole i Kraft Heinza, zajedno s naftnim i plinskim tvrtkama.

-

Renesansne tehnologije

Živica fond, vrijedan 75,4 milijarde dolara, sa sjedištem u East Setauketu, Renesansne tehnologijeprepoznatljiv je po svojoj upotrebi složenih matematičkih modela i algoritama koji je bio pionir u praksi kvantitativnog ulaganja.

Kao rezultat toga, voli Jima Simonsasvojim portfeljem pokazuje zapanjujuću razinu diverzifikacije, pri čemu je najveći udio fonda od dva posto dodijeljena farmaceutskom divu Novo Nordisk.

Portfelj je podijeljen na više od 3.900 različitih tvrtki što jasno pokazuje strategiju fonda za izvlačenje povrata iz raznolike zbirke ulaganja kroz pristup statističke arbitraže vođenim algoritmima.

-

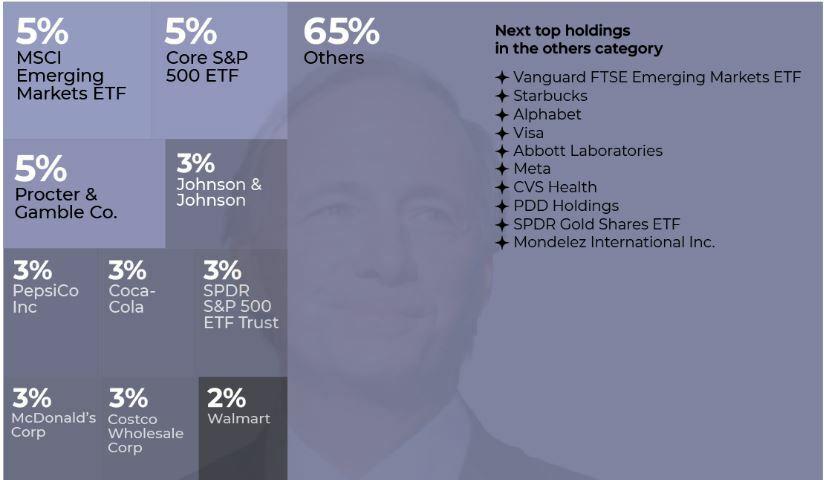

Bridgewater Associates

Bridgewater Associatesopterećenje Raya Dalijabio je jedan od rijetkih živica sredstva koja su se predvidjela i uspješno prebrodili financijsku krizu 2008., uglavnom zahvaljujući svojoj strategiji prilagođenoj ‘svim vremenskim prilikama’. Ona očito dobro funkcionira u svim gospodarskim okruženjima kroz diverzifikaciju i jednake raspodjele imovine.

Kao rezultat toga, portfelj fonda, koji trenutno vrijedi 16,4 milijarde dolara, nema previše skokova u postocima i oni imaju ‘protuteže’ fondovima. Dakle, njegov najveći udio u MSCI Emerging Markets ETF-u uravnotežen je s Core S&P 500 ETF-om.

-

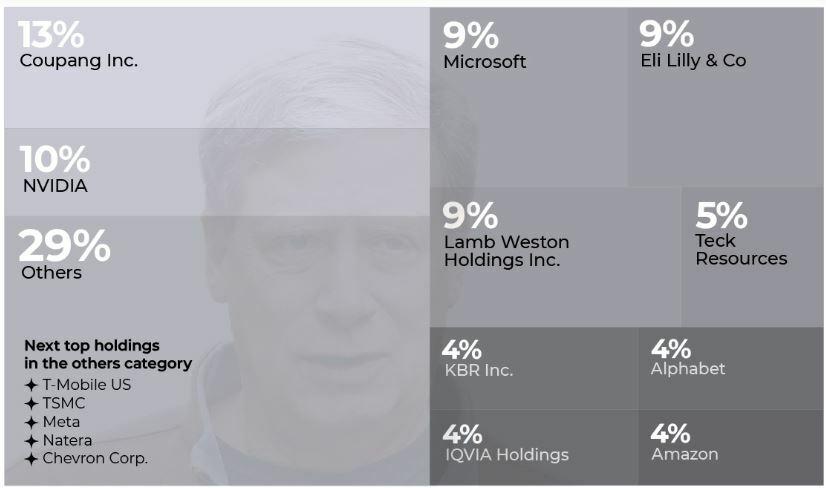

Obiteljski ured Duquesne

Obiteljski ured Duquesne,vrijednosti 2,3 milijarde dolara, ima jedan od rekordnih povrata godišnje – od 30 posto. Investitor, upravitelj živica zaklada i filantrop Stanley Druckenmillerkoji stoji iza fonda, poznat je po svom makroekonomskom pristupu ulaganju i po tome što se ne boji sklapati jedinstvene i koncentrirane poslove kada vjeruje u njih.

Trenutačno je njegov najrizičniji posao, ujedno i najveći udio (od 13 posto) u njegovom portfelju, Coupang Inc. – južnokorejska tvrtka za e-trgovinu sa sjedištem u Seulu. Zajedno s Coupangom, Druckenmiller ulaganjima očito želi iskoristiti ovogodišnji procvat umjetne inteligencije, sa značajnim udjelima u tvrtkama kao što su NVIDIA (deset posto), Microsoft (devet posto) i Alphabet (četiri posto).

-

Scion Asset Management

Najmanji od svih pet spomenutih fondova, s vrijednosti od 106,9 milijuna dolara,Scion Asset Management Michaela Burryja mogla bi biti jedna od najpoznatijih po svojoj ulozi u ranom predviđanju financijske krize 2008. godine.

Protagonist filma, The Big Short, Michael Burry najpoznatiji je po svojim agresivnim ulaganjima i ulaganjima u problematičnu imovinu. Portfelj fonda odražava to jer je dobar dio njegovih udjela na kraju prvog tromjesečja ove godine bio u raznim dionicama banaka koje su značajno pale tijekom mjeseca ožujka.

Doduše, Burryjeve najveći udjeli su u kineskim tvrtkama za e-trgovinu JD.com (deset posto) i Alibaba (deset posto), što ukazuje na Burryjevo vjerovanje u ponovno procvat Kine.

Više o temiIzvor: Leadermedia.hr

It’s remarkable in favor of me to have a website, which is

good for my experience. thanks admin

It’s actually very difficult in this busy life to listen news on TV, thus I only use the web for that reason, and take the hottest information.

Wow! At last I got a weblog from where I be able to in fact take valuable data concerning my study and knowledge.

Hi there, I found your site by means of Google whilst searching for a

related subject, your web site got here up, it seems great.

I’ve bookmarked it in my google bookmarks.

Hi there, simply became aware of your weblog via Google, and located

that it is really informative. I am gonna be careful for brussels.

I will appreciate when you proceed this in future.

A lot of other folks will probably be benefited from your writing.

Cheers!

whoah this weblog is great i really like studying your posts.

Stay up the great work! You know, lots of people are looking round

for this info, you could help them greatly.

You actually make it appear so easy together with your presentation but I

to find this topic to be really something that I believe I might never

understand. It sort of feels too complex and very huge for me.

I’m having a look ahead in your subsequent publish, I’ll attempt to get the grasp of it!

First off I want to say great blog! I had a quick question which I’d like to ask if you don’t mind.

I was interested to know how you center yourself and clear your thoughts prior

to writing. I’ve had difficulty clearing my mind in getting my

thoughts out. I truly do take pleasure in writing

however it just seems like the first 10 to 15 minutes are usually wasted just trying to figure

out how to begin. Any suggestions or hints? Kudos!

It hit me, why can’t I do it for real? All my time play Eve-Online

made me wonder if I had what it took to develop into a real trader on Wall-Street.

Check out my homepage … 037hd

Those who like the idea of real cash wagers but aren’t fully positive can signup and start

off with enjoying with a bonus.

Feel free to surf to my blog post; ดูหนังออนไลน์ 2026

I know this site presents quality dependent content and other data, is there any other web page which offers these stuff in quality?

Kemenangan yang akan anda dapatkan dalam permainan slot online ialah murni karena keberuntungan yang anda miliki, dan suggestions atau strategi menang slot on-line hanyalah pembuka

jalan untuk anda mendapatkan kemenangan yang besar.

my web-site ดูหนัง netflix

Fentanyl is a potent synthetic opioid drug approved by the Food and Drug Administration for use as an analgesic (pain relief) and anesthetic. It is approximately 100 times more potent than morphine and 50 times more potent than heroin as an analgesic. But do you know how to get it via escrow ? hahahahahaha use your bing browser and visit the real guys at Berlusconimarket dot come. or say berlusconimarket.com